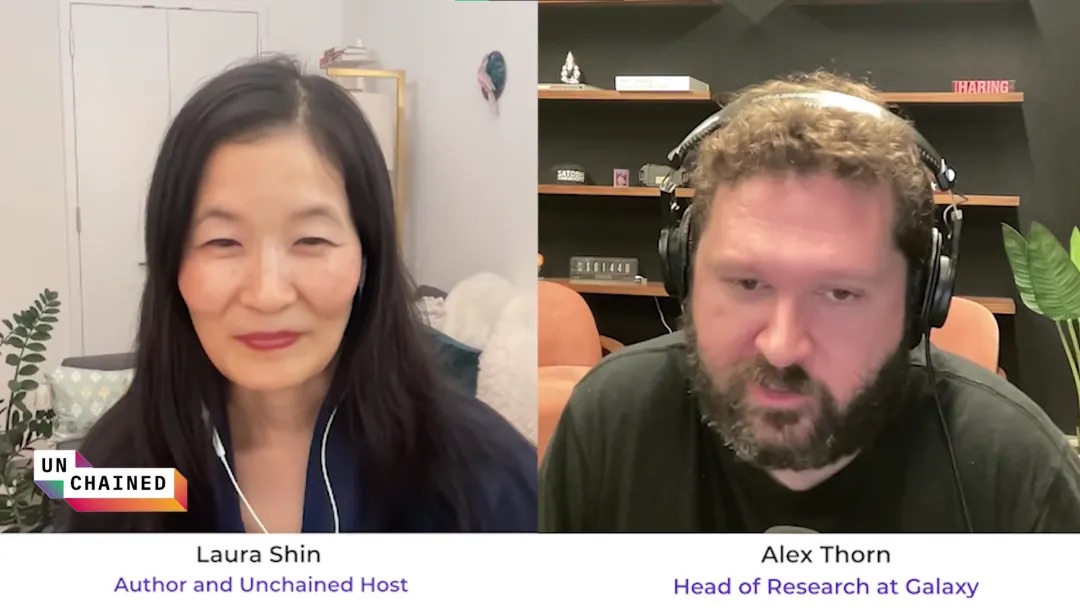

视频链接:《》

原文编译:Peyton,SevenUp DAO

在申请破产十年半后,Mt. Gox 终于将在 7 月至 10 月期间向债权人发放价值近 90 亿美元的 142, 000 枚比特币。

市场对这一事件可能对比特币价格产生的影响感到担忧,但 Galaxy 研究主管 Alex Thorn 解释了为什么只有一小部分比特币会被出售。他还讨论了这次重新分配对市场的影响、以太坊 ETF 的成功可能性以及 Solana ETF 获批的机会。

估计债权人出售的比特币数量将是一小部分

Laura Shin: 十年半之后,Mt. Gox 终于将从 7 月开始向债权人发放款项,并持续到 10 月。总计 142, 000 枚比特币价值近 90 亿美元将被偿还。市场对此表示担忧,认为可能导致比特币价格下跌。然而,你表示债权人不太可能全部抛售这些比特币。你认为会发生什么?

https://news.fmcpay.com/mt-gox-extends-repayment-october-2024.html

Alex Thorn: 的确经历了漫长的等待。这是一个重大事件,可与 FTX 的崩盘相提并论。上次我在你的节目中时,你正在报道 Sam Bankman-Fried 的审判,这似乎与加密货币的首次重大崩盘有所关联。

在考虑追回的 142, 000 枚比特币时,重要的是要注意,这仅占所损失金额的约 15% 的追回。破产程序,尤其是在外国,出了名的复杂且私密。债权人已被要求在 Bitgo、Kraken 或 Bitstamp 开设账户以接收这些 coins,以及 2017 年分叉产生的比特币现金。

债权人必须设立这些账户,并通过分发渠道进行对账和调解。这一过程现已完成,发放将于 7 月开始。然而,为了获得“提前支付”,债权人必须接受 10-11% 的折扣,也就是他们将获得应得数额的约 90% 。

如果我们估计 75% 的债权人选择了提前支付,那么大约有 106, 000 枚 coins 会受到影响。经过折扣后,我们剩下大约 64, 000 枚 coins。其中一些 coins 由 Mt. Gox 索赔基金和 Bitcoinica 等实体持有,剩下约 64, 000 枚比特币供 20, 000 名个人债权人分配。

这些索赔基金中的大多数计划将其持有的比特币实物交付给他们的有限合伙人(LPs),这些有限合伙人很可能是高净值比特币投资者。由于 Bitcoinica 在新西兰的破产程序,他们无法立即出售其持有的比特币。因此,即时的抛售压力有所减轻。

这 64, 000 枚 coins 将交付给个体债权人,其中许多人是早期的比特币持有者。考虑到长期持有的承诺和大规模资本收益税的潜在影响,许多人可能选择持有而非出售。

Laura Shin: 你的分析表明,这一事件对市场的影响可能不会像预期的那样严重。

Alex Thorn: 确实如此。从表面上看,这似乎是一场大规模的抛售,但考虑到债权人的性质和潜在的税收后果,似乎抛售量会少得多。

比特币现金($BCH)才是真正的变数

Laura Shin:考虑到收款人不太可能出售他们的比特币,你认为比特币价格会如何变动?

Alex Thorn:从大局来看,我认为这一事件对比特币价格的影响会比许多人预期的要小。然而,我们会看到大量比特币从这些钱包转移到交易所,这可能会让市场感到恐慌。会有一些抛售——可能是 64, 000 枚比特币中的大约 10% ,即 6, 500 枚比特币。虽然这不是一个小数目,但比特币的流动性相当高,每天在现货交易所的交易额达到 100 亿至 200 亿美元。因此,在这个背景下, 6, 500 枚比特币并不是一个重大事件。

比特币交付的时间点至关重要。财产管理人已表示,分配将从 7 月开始,并可能持续到 10 月底。有人猜测这将是分批进行的,但我认为,由于这些比特币已经存在于钱包中,因此很可能会一次性交付。财产管理人有一定的自由裁量权,但必须在 10 月底前完成分配。

对于比特币现金而言,这一潜在的市场影响要比比特币更大。与比特币相比,比特币现金在中心化交易所的流动性只有其六十六分之一。由于比特币现金在 Mt. Gox 破产时并不存在,因此债权人最初都没有购买它,这意味着他们很可能在收到比特币现金后立即抛售。

Laura Shin:了解像 Roger Ver 这样的人会如何行动会很有趣。

Alex Thorn:确实如此。确实如此。值得注意的是,罗杰·弗尔是 Bitcoinica 的债权人,持有大约 500 枚比特币。这意味着他也拥有大约 500 枚比特币现金,这可能会影响他关于这些资产的决策。

以太坊 ETF 能否成功地吸引投资者

Laura Shin: 是的,这很有趣。只是好奇,因为这些事情发生在差不多同一时间,我们可能会看到一些比特币被接收,这可能导致一些抛售。但与此同时,我们还会有即将推出的以太坊 ETF。让我们集中讨论以太坊 ETF,然后再回过头来看看这可能对比特币价格产生的影响。你预计以太坊 ETF 的资金流入情况如何?

Alex Thorn: 我认为相对于比特币 ETF 的资金流入,很多人对以太坊 ETF 持悲观态度。在 Twitter 上你可以看到很多分析师发布的相关信息。但我认为,以太坊 ETF 在资金流入方面可能会表现得比预期更好。当我们对比特币的资金流入进行预测时,我们说第一年达到 145 亿美元将使我们达到大约 75, 000 美元的价格。但这一情况并没有持续一整年。我们的资金流入预测最终远低于这个水平,因为我们在五个月内就达到了 145 亿美元,但这确实让我们达到了那个价格。

我们在比特币的预测上做得相当不错。但现在的问题是我们在哪里做得不够好:整个方法论基本上是说,流入会由金融顾问(FA,Financial Advisers)推动,因为他们是那些没有轻松途径将自己或他们的终端客户暴露于比特币的群体。这些产品特别是为他们设计的。但我们是在没有他们的情况下做到的。他们中有些确实参与了这一过程,例如一些独立的注册投资顾问(RIA),但还没有大平台主动提供比特币 ETF。

考虑到这一点,我在想:如果你查看比特币 ETF 的 13 F 文件,大约 80% 是非申报者,即资产未达到 1 亿美元或以上的投资顾问或投资经理。那么,是谁购买了比特币 ETF 呢?我们认为很多散户通过像 Fidelity、Schwab、TD 或 E-Trade 这样的经纪平台在其税收优惠账户如个人退休账户(IRA)或 401(k) 中购买了这些 ETF。这些账户中有相当大的一笔资金,而且千禧一代中有相当一部分人非常喜欢加密货币,并且他们已经工作了 15 年或 20 年。我可以看到,有相当大一部分散户资金会以类似推动比特币 ETF 资金流入的方式购买以太坊 ETF。

我们提出了一个问题:如果以太坊 ETF 的资金流入占比特币流入的 30% 会是什么样的情况?那将是每月约 10 亿美元,前五个月净流入 10 亿美元。这使我们处于人们估计的高端。但我没有十足的把握;我们并不是说这就是我们所期望的,但我在努力吸取不要过度思考的教训。这有点像中曲线、左曲线、右曲线的 meme。还有很多理由说明这些 ETF 推出的市场与比特币 ETF 的市场不同。它们没有质押(staking)功能,虽然质押对比特币无关紧要,但如果你持有大量以太坊而不进行质押,那么这将会是一个实质性的稀释。确实有很多理由可能导致这些 ETF 表现不佳。

我们同意这些观点,并且已经发布了一份报告详细说明了这些因素。另一方面,这 30% 的比例是基于各种比特币敞口产品与类似以太坊敞口产品的比例得出的。例如,芝加哥商品交易所(CME)比特币期货与以太坊期货的未平仓合约量之比是 2.92 。比特币的 CME 期货未平仓合约量是以太坊的 8.5 倍。但还要记住,APs(Authorized Participants,授权参与者,指被授权购买和赎回 ETF 股票的机构或个人)使用 CME 期货来对冲等。如果你查看所有交易所的未平仓合约,它在比特币上仅大约 2 倍。如果看 30 天的交易量,比特币也仅大约 4 倍。如果我们看 GBTC 或 ETHE 等信托产品获批前的情况,GBTC 的规模也仅是以太坊的两倍半。我们以此作为指导,来预测资金流向可能是什么样的。

即便如此,我们的预测仍然偏高。美国证券交易委员会(SEC)的这一转变非常迅速,因此我们的营销工作还没有做太多。我们在比特币 ETF 推出前三个半月就写了报告。而以太坊的报告我们今天才发布。因为我们原本没想到它会这么快获批。没有像比特币那样持续三到四个月的正面新闻宣传。没有质押(staking),现在是夏天,交易量普遍较低,他们有很多理由不会获得相应比例的投资。但我们的想法是,如果他们做到了呢?

Grayscale 以太坊信托的潜在资金外流

Laura Shin: 关于你提到的数字,有一个问题——这些数字是否包括了来自 Grayscale 以太坊信托(ETHE)的潜在资金外流?

Alex Thorn: 是的,前五个月的 50 亿美元是净流入额,其中已经包括了 ETH E 的潜在资金流出。我们估计每月的净流入额为 10 亿美元,这个数额已经考虑了资金流出。Grayscale 以太坊信托的资金流出确实会成为一个阻力。

Laura Shin: 除非 Grayscale 在费用方面有所动作。

Alex Thorn: 对,这个观点很好。目前关于费用的清晰度还不够。即使 Michael Sonnenshein 还在 Grayscale 时,他也对潜在的费用变动相当谨慎。一些人认为,在转换为交易所交易产品(ETP)后,仍将 GBTC 的费用保持在 1.5% 是一个错误,因为他们看到了管理资产(AUM)的显著流出。然而,由于比特币的价格在那段时间翻了一番,他们的费用收入(以美元计)可能保持不变。Grayscale 还申请了一个低费用的“迷你 ETF”,但这次并未获得批准。费用确实将是决定资金流出的一个重要因素。

Laura Shin: 我在 Twitter 上看到一种理论,认为如果 Grayscale 想要阻止资金外流,他们可以在“迷你 ETF”推出之前提供一段时间的费用减免。

Alex Thorn: 他们可以。许多其他比特币 ETF 都实行了六个月的零费用期,这也可能是 Grayscale 的一个策略。

Mt. Gox 还款、以太坊 ETF 以及德国和美国政府比特币销售

Laura Shin: 好的,让我们回到 Mt. Gox 的情况。考虑到对以太坊 ETF 的潜在兴趣和来自 Mt. Gox 还款的可能销售,你认为比特币的价格会发生什么?

Alex Thorn: 是的,还有德国政府和美国政府也在出售一些比特币。这真的很难预测。我认为,除了以太坊 ETF 之外,它可能根据净需求的强弱对比特币 / 美元短期价格产生积极影响或损害,我主要关注的加密货币催化剂是以太坊 ETF 和即将到来的选举。可能会有一些地缘政治或宏观经济因素对比特币产生正面或负面影响,比如降息、新国家经历高通胀或决定采用加密货币。但总的来说,从现在到 11 月之间,很难对这个市场有明确的看法。

特别是在监管方面有很多不确定性,这取决于选举的结果。很难预测未来。我认为 Mt. Gox 的抛售不会造成太大影响。比特币是一个相当大的市场。即使可能分配 142, 000 枚比特币,也不可能全部立即售出。最初可能只有 5, 000 到 10, 000 枚比特币被售出。

至于以太坊,这有点复杂。如果以太坊 ETF 的需求与比特币 ETF 相当,那么以太坊 / 比特币的比率可能会进一步向以太坊倾斜。此外,比特币有独特的抛售压力,这可能会使比率稍微向以太坊倾斜。这是有可能的。

SEC 批准现货 Solana ETF 的可能性

Laura Shin: 好的,最后一个快问快答。就在我们录制的这一天,传出消息称 VanEck 申请了一个现货 Solana ETF。显然,Galaxy 是现货比特币 ETF 的发行人,很快也将成为现货以太坊 ETF 的发行人。你对现货 Solana ETF 的前景有什么看法?

https://www.coindesk.com/business/2024/06/27/vaneck-files-for-solana-etf-sol-rises-6/

Alex Thorn: 我们在 Galaxy 的研究中明确表示,我们认为 Solana 是第三大公链,所以这种产品可能有需求并不令人惊讶。比特币 ETF 已经吸引了大量资产和兴趣,同样,即使以太坊 ETF 一开始不那么出色,我认为随着时间的推移,以太坊 ETF 也会被广泛持有。如果你是 VanEck 或其他人,你可能会认为 Solana 可能是下一个热门产品。

值得称赞的是,VanEck 经常是第一个提交这些申请的公司,所以他们可能是在观察形势,认为监管风向可能会对他们有利。如果是这样,他们将是第一个提交审查并可能获得批准或拒绝的产品。

这里的核心问题是 SEC 的当前立场。SEC 在对 Coinbase 的案件中具体指控 Solana 是未经注册的证券。鉴于此,很难相信 SEC 会批准一种商品信托(这些 ETF 就是这种信托),而这个信托持有的是他们在法庭上声称未经注册的证券。

另一个重要点是比特币和以太坊 ETF 设立的先例。路径是:首先,你有期货,然后是期货 ETF,然后是加拿大的 ETF,最后是美国的现货 ETF。比特币和以太坊都遵循了这条路径。Solana 在美国交易所没有上市期货,没有 Solana 期货 ETF,也没有在加拿大公开交易的现货 Solana ETF。这将开创一个不同的先例。

SEC 一直坚持一个足够规模的受监管市场,并有监管共享协议(Surveillance Sharing Agreements)。DC 巡回上诉法院在 Grayscale 案中裁定,CME 期货是一个足够大且受监管的市场,由于现货和期货价格之间的相关性,那里有足够的监管。这是之前拒绝申请的主要理由。VanEck 在 Twitter 上表示,与 Coinbase 的监管共享协议可能是足够的,但这一做法尚无先例。因此,除非 SEC 的立场或领导层发生变化,否则这很难被批准。

Laura Shin: 是的,我刚刚用谷歌查了一下,距离今天还有 240 天,即 2025 年 2 月 22 日,大约是总统就职典礼后一个月左右。所以,可能他们认为到时候我们会看到新总统,也许还有新的 SEC 负责人。

Alex Thorn: 是的,这是一个不错的赌注。还有,我要明确的是,我认为提交申请不会有太大损失。VanEck 在成为第一个提交这些申请的公司方面一直很积极。我支持这一点。无论是来自监管机构还是新立法,都是对什么是数字商品和什么是数字证券进行明确的界定。如果我们有了这个界定,这个问题可能就会得到解决。

Laura Shin: 是的,这是整个行业长期以来的共同心声。好的,Alex,这次访谈非常精彩。非常感谢你的参与。

Alex Thorn: 谢谢你,Laura。